ФИНАНСОВОЕ ПЛАНИРОВАНИЕ НА ТОРГОВЫХ ПРЕДПРИЯТИЯХ КАК ФУНКЦИЯ СТРАТЕГИЧЕСКОГО УПРАВЛЕНИЯ

Aннотация

В статье рассмотрена и определена роль финансового планирования на торговых предприятиях. Рассмотрены модели финансовой системы и потребности нефинансового сектора в выборе модели финансовой системы. Определена роль финансового планирования в стратегии управления предприятием. Рассмотрены основные задачи финансового планирования. Приведены результаты опроса малых и средних торговых предприятий Харькова и Харьковской области относительно проведения планирования на них. Исследованы основные итоги развития рынка кредитования юридических лиц по состоянию на 2013 год. Определены основные результаты показателей финансовой отчетности за первое полугодие 2013 и аналогичный период предыдущего года в Харькове и Харьковской области. Определены факторы, ограничивающие использование финансового планирования в нынешних условиях на предприятиях.

Ключевые слова: Финансовое планирование, финансовый рынок, модель финансовой системы, стратегическое планирование

Введение. Финансовое планирование тесно связано с планированием производственно-хозяйственной деятельности. При административно-командной экономике составление финансового плана заключалось в механическом пересчете показателей производственного плана в финансовые показатели. Никакой самостоятельности у предприятий не было: все нормы спускались «сверху». Но сейчас, с развитием рыночных отношений финансы становятся основным видом ресурсов, именно их ограниченность начинает лимитировать производство. В связи с этим в значительной степени возрастает роль финансового планирования, изменяется его содержание как на предприятиях, так и в рамках всей финансовой системы страны.

Цель работы. Целью работы является рассмотрение и определение содержания и значения финансового планирования на современном этапе развития рыночных отношений в Украине.

Результаты исследования и их обсуждение. Вопросы финансового планирования на предприятии рассмотрены во многих научных трудах и многими авторами, среди которых Брейли Р., Райн Б., Майерс С., Бригхем Ю., Портер М., Хелферт Э, Хорн Дж. К., Росс С, Гапенски Л., Ковалев В.В., Лихачева О.Н., Савчук В.П., Ковалева А.М., Буглай В.Б., Моляков Д.С.

В условиях рыночной экономики и жесткой конкуренции значительно возрастает значимость планирования. В развитых странах планирование является важным инструментом регулирования хозяйствования. Хозяйственная (экономическая) деятельность – это использование капитала, материальных, трудовых, финансовых, информационных ресурсов с целью удовлетворения потребностей (общих производственных и непроизводственных) [1]. Или можно сказать, что хозяйственные операции – это отдельные хозяйственные действия, приводящие к изменению в объемах, составе, размещении и использовании средств (актив) и к изменениям в источниках этих средств (пассив). Все хозяйственные операции должны быть зарегистрированы в бухгалтерском учете в суммовом и качественном выражении [2]. Но, к сожалению, в Украине в большинстве организаций финансовое планирование отсутствует как таковое.

Во времена планово-централизованной экономики планирование было прерогативой государства. Планово-централизованное управление экономикой в СССР сочеталось с существованием общественной собственности на объекты хозяйствования; производственная деятельность проводилась на базе планов, которые спускались сверху, государственные органы определяли цены, расходы, заработную плату и другие экономические показатели [3]. Главная цель финансового плана предприятия заключалась в распределении финансовых доходов и накоплений и выявлении неиспользованных ресурсов. Сумма и уровень доходов и расходов централизованно нормировались. Такие условия нивелировала экономические стимулы развития производства. Это отразилось на результатах финансово-хозяйственной деятельности отрицательным образом.

Финансовое планирование – это планирование всех доходов и направлений расходов денежных средств предприятия для обеспечения его развития. Финансовое планирование осуществляется посредством составления финансовых планов разного содержания и назначения в зависимости от задач и объектов планирования [4].

Финансовое планирование является важным элементом корпоративного планового процесса. Каждый менеджер, независимо от своих функциональных интересов, должен быть знаком с механикой и сутью воплощения и контроля финансовых планов, по меньшей мере на столько, на сколько это касается его деятельности [5].

Согласно «Стратегии экономического и социального развития Украины на 2006-2015 годы» [6], началась реализация общей трансформации национальной экономики и ее составляющих с ориентацией на инновационное направление развития, что требует перестройки существующих экономических механизмов и их адаптации к современным условиям и создание абсолютно новых - с использованием новых подходов, методов и инструментов.

В условиях рыночной экономики получение прибыли стало тем экономическим стимулом, который позволил вырасти значению перспективного, текущего и финансового планирования. Представители западной экономической мысли отмечают, что именно финансы предприятий является основой развития системы предпринимательства и жизненной силой бизнеса. Целью создания любого предприятия является получение прибыли, а планирование является ни чем иным, как надлежаще оформленным управленческим решением.

Основные задачи финансового планирования:

- обеспечение нормального процесса воспроизводства необходимыми источниками финансирования. При этом огромное значение имеют целевые источники финансирования, их формирования и использования;

- соблюдение интересов акционеров и других инвесторов. Бизнес - план, содержащий подобное обоснование инвестиционного проекта, является для инвесторов основным документом, стимулирующим вложение капиталовложения;

- гарантия выполнения обязанностей предприятия перед бюджетом и внебюджетными фондами, банками и другими кредиторами. Оптимальная для данного предприятия структура капитала приносит максимальную прибыль и максимизирует при заданных параметрах платежи в бюджет [4];

- выявление резервов и мобилизация ресурсов в целях эффективного использования прибыли и других доходов, включая и внереализационные;

- контроль за финансовым состоянием, платежеспособностью и кредитоспособностью предприятия.

По результатам опроса малых и средних торговых предприятий Харькова и Харьковской области относительно значения финансового плана в деятельности можно сделать удручающий вывод:

- только 4,5% опрошенных считают финансовый план безоговорочным к выполнению документом, утверждают ежегодно и в течение отчетного периода не корректируется;

- 20% считают, что это номинальный документ, далекий от реальной ситуации в бизнесе;

- 34% утверждают, что это «живой» план, который подлежит неоднократной корректировке по фактическим результатам за год.

Фактически 54% опрошенных констатируют формальный подход к финансовому планированию, называя план номинальным документом подтверждая его неоднократные коррекции в течение отчетного периода. Кроме того, отсутствие ответа на поставленный вопрос в 41% опрошенных указывают, что процесс финансового планирования не воспринимается как нечто важное и нужное.

Цель финансового планирования заключается во взаимосвязи доходов с необходимыми расходами. При превышении доходов над расходами сумма превышения направляется в резервный фонд. При превышении расходов над доходами сумма недостатка финансовых средств пополняется за счет выпуска ценных бумаг, получения кредитов, благотворительных взносов и т.п.

Современный этап развития финансового рынка в Украине, на наш взгляд, отражает модель финансового рынка, приближенную к банк-ориентированной, поскольку фактически основным источником для расширенного воспроизводства в реальном секторе экономики, кроме собственных средств субъектов хозяйствования, являются кредиты банков.

В арсенал новых методов, используемых финансовым планированием, относят: модели анализа инвестиционных портфелей компаний; разработку ситуационных планов развития, применение систем экспертных оценок, использование различных аналитических матриц для исследования альтернатив возможного стратегического развития и т.д.

С учетом результатов научных исследований С. Витолса [7] выясним потребности основных групп потребителей финансовых ресурсов в соответствующих моделях финансовых систем (табл. 1).

Таблица 1

Потребности нефинансового сектора в выборе модели финансовой системы

/ Needs of the non-financial sector in selection of the financial system model

Банк-ориентированная модель предполагает, что банковские учреждения сохраняют основную часть сбережений, которые создаются в форме депозитов юридических и физических лиц. В этой модели юридические и физические лица не осуществляют инвестирование направления, а фактически передоверяют банковским учреждениям принятия решений об инвестировании средств. Банки не только осуществляют кредитные операции, но и выступают основными покупателями акций и облигаций предприятий. Они владеют акциями и контролируют торговлю ими, а также доминируют на рынках капитала. Структура финансовых продуктов на таких рынках более консервативная.

Производственный сектор – это сектор, формирующий наибольший спрос на услуги финансовых учреждений и выступает крупнейшим дебитором и кредитором в промышленно развитых странах. Спрос на финансовые продукты значительно отличается в зависимости от типа и размера фирмы. Учитывая значительные фиксированные расходы на андеррайтинг ценных бумаг на фондовой бирже, рыночная модель финансов по сравнению с банковским кредитом остается дорогой и недоступной для малых и средних предприятий. Причиной такого явления является большая стоимость размещения ценных бумаг , которая для небольших компаний может превышать сумму привлеченных финансовых ресурсов. Одновременно и расходы на сбор информации о фирмах также высоки, что делает данные инвестиции неприбыльными для потенциального кредитора. Крупные компании с существенным долгом тоже больше тяготеют к банк-ориентированной финансовой системы: потенциальные инвесторы рассматривают их ценные бумаги слишком рискованными и отказываются их покупать, а банки наоборот заинтересованы в предоставлении нового кредита, чтобы не допустить дефолта по предыдущим долгом. Зато крупные фирмы с низким долговым бременем предпочитают рыночно ориентированной модели финансовой системы через больший доход от инвестирования в ценные бумаги по сравнению с банковским депозитом. Итак, банк-ориентированной модель финансовой системы лучше обеспечивает потребности экономики стран с большой долей малых и средних предприятий или крупных предприятий со значительными долгами.

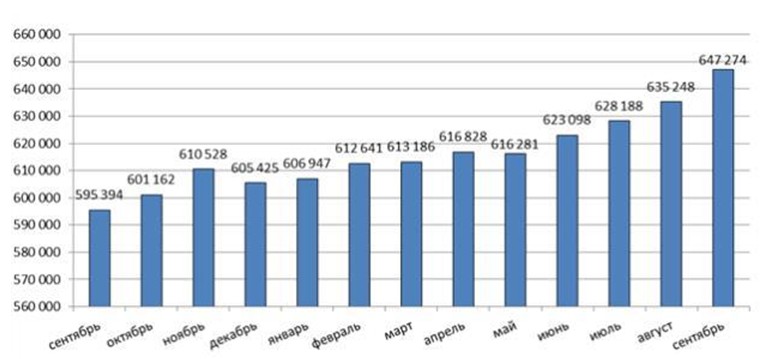

Основными итогами развития рынка кредитования юридических лиц в 2013 году стало увеличение объема кредитного портфеля юридических лиц по сравнению с показателем предыдущего года на 12,02 млрд. грн. (или 1,89%) до 647,27 млрд. грн. по состоянию на 30 сентября 2013 года (рис. 1).

Рис. 1. Динамика портфеля кредитов, предоставленных банками юридическим лицам, в сентябре 2012 года – сентябре 2013 года, (млрд. грн.)

Dynamics of loan portfolio granted by banks to businesses September 2012 – September 2013 (billion hryvnia)

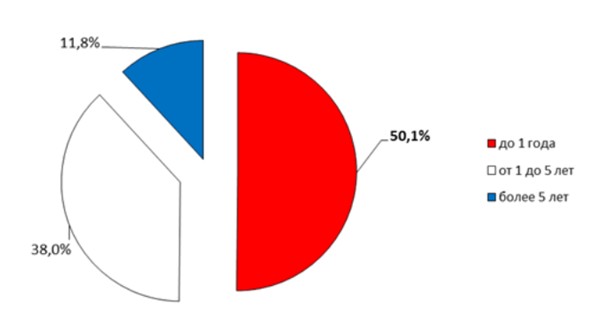

Наибольшая доля займов юридическим лицам по состоянию на 30 сентября 2013 года. была выдана на период до 1 года – 50,1% от размера кредитного портфеля банков Украины, немного менее (38%) – на срок от 1 до 5 лет, и только 11,8% – на период свыше 5 лет.

Рис. 2. Распределение доли кредитов, предоставленных юридическим лицам, в разрезе сроков кредитования по состоянию на 30.09.2013 г.

The distribution of the share of loans to legal entities, in the context of the credit terms as of 30 September 2013

Основой любого финансового плана является рациональное сочетание желаемых результатов и имеющихся возможностей для их достижения.

По результатам показателей финансовой отчетности за первое полугодие 2013 и аналогичный период предыдущего года установлено следующее:

- прирост активов составляет 8,29% , или 84,580 млрд. грн., что свидетельствует о наращивании объемов деятельности, приносящей доход;

- прирост обязательств составляет 7,87%, или 68, 640 млрд. грн., что подтверждает повышение уровня доверия вкладчиков и кредиторов к банковской системе,

- прирост уставного капитала предприятий составляет 13,33% , или 21,240 млрд. грн., что является подтверждением возможности и готовности собственников осуществлять дополнительные инвестиции в свой бизнес;

- количество убыточных предприятий сократилось, при этом чистая прибыль составляет 1,55 млрд. грн., что на 2,61 млрд. грн. больше прошлогоднего показателя;

- получение прибыли обусловлено приростом комиссионных доходов на 16,07%, или 1,35 млрд. грн., и экономией расходов на формирование страховых резервов по активам на 32,46% , или 4960 млн грн.

Что касается количественных характеристик рынка кредитования юридических лиц, то кредитные портфели банков выросли на 6,72 млрд. грн. до 576,84 млрд. грн. за 2013 год, при этом за предыдущие 9 месяцев этот показатель увеличился на 69,15 млрд. грн. или в среднем на 7,68 млрд. грн. в месяц.

В преддверии слухов о второй волне финансового кризиса и девальвационных ожиданий населения сторону банкиров занял Высший хозяйственный суд Украины, который заявил, что колебания курсов валют – не основание для расторжения кредитного договора. Свою позицию суд обосновал нормой пункта 4 части первой статьи 44 Хозяйственного кодекса, которая предусматривает, что предпринимательская деятельность осуществляется на основании коммерческого расчета и собственного коммерческого риска. Таким образом, колебания курсов иностранных валют и смена экономической ситуации, по мнению ВХСУ, являются коммерческим риском заемщика и не могут быть квалифицированы как существенное изменение обстоятельств в значении ч.1 ст. 652 Гражданского кодекса.

В 2013 году ставки по кредитам достигли того уровня, который позволяет обслуживать долг большинству предприятий со средним уровнем рентабельности. Поэтому наиболее популярными направлениями кредитования предприятий малого и среднего бизнеса стали покупка автотранспорта, покупка коммерческой недвижимости, покупка оборудования и пополнение оборотных активов.

В процессе финансового планирования выполняются конкретные взаимосвязи каждого вида вкладов или отчислений и источника финансирования. Для этого создается проверочная (шахматная) таблица к финансовому плану. В ней по вертикали приводятся направления использования финансовых ресурсов и приравненных к ним средств, а по горизонтали - источники финансирования, то есть финансовые ресурсы и приравненные к ним средства. Такая таблица позволяет выявить целевой характер использования финансовых ресурсов, сбалансировать доходы и расходы по статьям, определить резервы формирования фондов денежных средств.

Текущие финансовые планы предприятия разрабатываются на основе данных, которые характеризуют финансовую стратегию предприятия, результаты финансового анализа за предшествующий период; запланированные объемы производства и реализации продукции, а также другие экономические показатели операционной деятельности фирмы, систему разработанных на предприятии норм и нормативов затрат отдельных ресурсов; систему налогообложения, систему норм амортизационных отчислений; средние ставки кредитного и депозитного процентов на финансовом рынке и т.п. Процесс текущего финансового планирования можно рассматривать на примере составления годового плана движения денежных средств. Он представляет собой собственно план финансирования, который составляется на год с разбивкой по кварталам. План движения денежных средств отражает денежные потоки: притоки и оттоки, в том числе все направления использования средств. В разделе поступлений отображается выручка от реализации продукции (работ, услуг), от реализации основных средств и нематериальных активов, доходы от внереализационных операций и другие доходы, которые предусматриваются быть получены в течение года или квартала. При необходимости привлекаются заемные средства, осуществляется выпуск акций и/или облигаций. В расходной части - затраты на производство реализованной продукции (работ, услуг), суммы налоговых платежей, погашение долгосрочных ссуд, выплат процентов за банковский кредит, направление использования чистой прибыли (накопления, потребления, резервный фонд).

Процесс стратегического планирования является инструментом, помогающим в принятии управленческих решений. Его задача обеспечить нововведения и изменения в организации в достаточной степени. Можно выделить четыре основных вида управленческой деятельности в рамках процесса стратегического планирования: распределение ресурсов; адаптация к внешней среде, внутренняя координация; организационное стратегическое предвидение. Но стратегическое планирование не является гарантией успеха предприятия. Оно не обеспечивает принятия будущих решений, ведь не предсказывает будущее, а базируется на предположениях, определяя основное направление движения. Также стратегическое планирование не решает критических ситуаций, угрожающих предприятию и не определяет всех критических факторов, которые могут повлиять на предприятие. Следует также отметить, что в условиях политической и экономической нестабильности, а также высоких темпов инфляции планирование не имеет смысла.

С целью контроля за поступлением финансовых потоков на расчетный счет и использованием наличных финансовых ресурсов предприятию необходимо оперативное планирование, которое дополняет текущее. Это связано с тем, что финансирование плановых мероприятий должно осуществляться за счет заработанных предприятием средств, что требует ежедневного эффективного контроля за формированием и использованием финансовых ресурсов. Оперативное финансовое планирование заключается в составлении и использовании плана и отчета о движении денежных средств.

Рассмотрев цели и сущность финансового планирования, а также различные аспекты практики составления финансовых планов, можно сделать вывод, что финансовый план является неотъемлемой частью внутрифирменного планирования, одним из важнейших документов, разрабатываемых на предприятии.

Наряду с осознанной необходимостью широкого применения финансового планирования в нынешних условиях действуют факторы, ограничивающие его использование на предприятиях. Основные из них:

- высокая степень неопределенности на украинском рынке, что связано с изменениями во всех сферах (их непредсказуемость затрудняет планирование);

- незначительная часть предприятий, имеющих финансовые возможности для осуществления серьезных финансовых разработок.

Разработка финансовых планов должна проводиться на постоянной основе. Необходимо учитывать, что они быстро стареют, ведь ситуация на рынке меняется динамично. В связи с этим рабочие версии должны постоянно обновляться. В компании должны быть варианты финансовых планов, предназначенные для различных адресатов, в зависимости от целей, например, для банка, для соинвесторов, для совместной деятельности и т.д. Финансовый план, ориентированный на какой-то тип инвестора (или конкретное предприятие), дает больший шанс на успех, чем массовая рассылка.

Заключение. Рассмотрев теоретические основы финансового планирования, можно заключить, что жизнедеятельность предприятия невозможна без планирования, «слепое» стремление к получению прибыли приведет к быстрому краху. При создании любого предприятия необходимо определить цели и задачи его деятельности, что и обусловливает долгосрочное планирование. Долгосрочное планирование определяет среднесрочное и краткосрочное планирование, которые рассчитаны на меньший срок и поэтому предполагают большую детализацию и конкретику. Основой планирования является план сбыта, ведь производство ориентировано в первую очередь на то, что будет продаваться, то есть пользоваться спросом на рынке. Объем сбыта определяет объем производства, который в свою очередь, определяет планирование всех видов ресурсов, в том числе трудовые ресурсы, сырьевые запасы и запасы материалов. Это предопределяет необходимость финансового планирования.

Стоит отметить, что результаты проведенных аналитических расчетов не является единственным и безусловным критерием для принятия управленческих решений, направленных на улучшение финансового состояния. Необходимо учитывать еще и другие моменты, которые влияют на управленческие решения. Только оптимальное сочетание формализованных (аналитических) расчетов и неформализованных процедур принятия управленческих решений обеспечит предприятию победу в борьбе с конкурентами.

Список литературы